محسن شمشیری: به دنبال تجمع عده ای از سپرده گذاران موسسه منحله فرشتگان در مقابل ساختمان بانک مرکزی و پیگیری وضعیت موسسه کاسپین توسط مسوولان نظام بانکی کشور، عده ای از منتقدان دولت در شرایط بعد از انتخابات، با انتشار عکس هایی که مربوط به تجمع سپرده گذاران ثامن الحجج در سال گذشته و قبل از انتخابات بوده، شایعه ورشکستگی و مشکلات مالی بانک های مجاز و رسمی کشور را در شبکه های اجتماعی و رسانه های مختلف منتشر کرده و شائبه مشکلات مالی بانک پارسیان و تعدادی دیگر از بانک های کشور را مطرح کرده اند و از جمله ادعا کرده اند که بانک های کشور در معرض ورشکستگی و خط قرمز مالی هستند و یا این که تعدادی ورشکسته هستند و بقیه مشکلات مالی دارند.

از روزهای گذشته نیز در شبکههای مجازی تصاویر و ویدئوهایی منتشر میشود که نشان میدهد تجمعی مقابل شعب پارسیان شکل گرفته و مردم برای دریافت سپردههای خود تلاش میکنند.

کوروش پرویزیان مدیر عامل بانک پارسیان و رئیس کانون بانکهای خصوصی در واکنش به این خبرها، گفت: تصاویر منتشره مربوط به زمان حال نیست و به دوره زمانی که بانک پارسیان عاملیت رسیدگی به تعهدات تعاونی اعتباری منحله ثامنالحجج را بر عهده داشت بر میگردد که اکنون با سوءاستفاده توسط عدهای از اشخاص نا آگاه با قصد و غرض تهیه و منتشر میشود.

پرویزیان، نسبت به شرایط فعلی بانک پارسیان به سپردهگذاران آن اطمینان داد و گفت که این بانک در فضای آرام به فعالیت خود ادامه میدهد.

کارشناسان نظام بانکی نیز در این رابطه به سپرده گذاران و سهامداران بانک های پارسیان و بانک صادرات که عاملیت پرداخت سپرده های موسسات منحله ثامن الحجج و میزان را در سال های اخیر به عهده داشته اند، تاکید دارند که این بانک ها عامل پرداخت سپرده های مردم بوده اند و منابع این پرداخت ها از محل اعتبارات بانک مرکزی تامین شده و این بانک ها از منابع خود، پولی بابت سپرده موسسات منحله پرداخت نکرده اند.

به عبارت دیگر، پول لازم برای سپرده های ثامن الحجج و میزان توسط بانک مرکزی و هیات تسویه پرداخت شده و بانک های عامل یعنی پارسیان و صادرات، پولی از این بابت از منابع خود پرداخت نکرده اند و تنها عاملیت این کار را با توجه به شعب گسترده وتوان تخصصی و احساس وظیفه و مسوولیت اجتماعی خود برای کمک به مردم و ساماندهی موسسات غیرمجاز و حفظ اعتبار نظام بانکی به عهده داشته اند.

بانک صادرات از خرداد ۹۴ و بانک پارسیان از بهمن ماه سال ۱۳۹۴ به عنوان کانال ارتباطی بانک مرکزی با سپرده گذاران میزان و ثامن الحجج، مسئولیت رسیدگی به تعهدات سپرده گذاران این تعاونی را برعهده گرفتند.

بانک پارسیان از طریق خط اعتباری حدود ۲۵۰۰ میلیارد تومان که بانک مرکزی پرداخت کرد، برای تعیین تکلیف سپردهگذاران ثامنالحجج اقدام کرد و طبیعی است که مراجعه سپرده گذاران به شعب بانک پارسیان، گاها تجمعاتی را در مقابل این بانک ایجاد کند و موجب اختلال در امور مشتریان پارسیان شوند. اما این موضوع به هیچ وجه به معنای ورشکستگی یا وضعیت نامناسب مالی بانک پارسیان نیست و اتفاقا بانک پارسیان در ۴ سال اخیر، توانسته شاخص های مالی و عملکردی خود را از طریق احیا و ارتقای شاخص ها، مطالبات، ارتباط بین المللی با بانک های جهان و… بهبود بدهد و وضعیت بانک پارسیان نسبت به قبل به مراتب بهتر شده و بزرگترین بانک کاملا خصوصی ایران محسوب می شود و لذا سهامداران و مشتریان بانک پارسیان نباید به هیچ وجه نگران سپرده ها و منابع خود باشند.

ولی الله سیف رئیس کل بانک مرکزی به این موضوع واکنش نشان داده و با رد شایعات اعلام کرده این بانک در حال ساماندهی فعالیت موسسات غیرمجاز بوده و در این جریان هیچ مشکلی برای بانکها و موسسات مجاز وجود ندارد. کمرهایمدیر نظارت بر بانکها و موسسات اعتباری بانک مرکزی نیز تاکید کرده بود که هیچ خطری بانکها و موسسات اعتباری دارای مجوز بانک مرکزی را تهدید نمیکند و مشکلی برای سپرده گذاران آنها ایجاد نخواهد شد. بانکها و موسسات تحت نظارت این بانک همواره در پایش بوده و اقدامات برای دریافت ذخائر کافی برای مطالبات و جلوگیری از درآمدهای موهوم آنها به عمل آمده است.

کارشناسان مستقل: ورشکستگی بانک ها اساسا امکان پذیر نیست

کارشناسان مستقل و آگاه به ساختار مالی بانک های کشور نیز در کنار تاکید مسوولان نظام بانکی با تکذیب ورشکستگی بانک های رسمی و مجاز کشور معتقدند که اصولا ورشکستگی بانک های رسمی و مجاز ایران که تحت نظارت بانک مرکزی هستند و شاخص های نظارتی و مالی را رعایت می کنند، نه تنها امری محال است و امکان پذیر نیست، بلکه تاکید دارند که به خاطر دارایی های عظیم نظام بانکی، وثایق و نقدینگی موجود در بانک ها و حمایت بانک مرکزی و تامین اعتبارات از سوی بانک مرکزی، اصولا نمی توان در مورد بانک های ایران شائبه ورشکستگی بانک ها را مطرح کرد، زیرا رقم دارایی های نظام بانکی بیش از رقم سپرده هاست و سرمایه بانک ها و دارایی ها به اندازه ای است که به راحتی پاسخ گوی تقاضای مردم است.

حسابرس معتمد بورس: ورشکستگی برای بانکهای ایران معنا ندارد

غلامحسین دوانی عضو انجمن حسابداران خبره ایران و حسابرس معتمد بورس که سال ها سابقه حسابرسی و بازرس قانونی را در شرکت های مختلف به عهده داشته و با ساختار و نسبت های مالی، دارایی ها و گردش پول در بانک های ایران آشناست، در برابر این پرسش که آیا بانک های ایرانی امکان ورشکسته شدن و به تبع آن نکول سپرده های مردم را دارند، گفت: اساسا ورشکستگی بانک ها در ایران معنا ندارد و امری محال است. آنچه به عنوان ورشکستگی بانکها در دنیا اطلاق میشود را نمیتوان به بانک های ایرانی نسبت داد زیرا بانک های داخلی داراییهای بسیاری دارند که البته در شرایط رکود بخش مسکن و ساختمان، امکان فروش آنها میسر نیست.

بدهکار اصلی بانک ها هم اکنون دولت است که برخوردار از درآمد نفتی است که به هر حال این بدهی را جبران خواهد کرد از اینرو وضعیت اقتصاد و بانک های ایران نمی تواند مشابه اقتصاد هایی همچون یونان شود.

سید حمید حسینی عضو هیات نمایندگان اتاق بازرگانی و رئیس کمیسیون اصل ۴۴ درمورد برخی شایعات کذب که اخیرا در فضای مجازی مبنی برورشکستگی بانک های کشورمطرح می شود، گفت: ازنظر اصول اقتصادی ورشکستگی زمانی رخ می دهد که از لحاظ قانونی نقدینگی جوابگوی بدهی ها را نداشته باشد که این شایعات کاملا بی منطق است چراکه بدهی بانک ها بیشتر از دارایی ها نیست به طوریکه تنها بخش کوچکی از دارایی های بانک متعلق به سپرده های مردم است و حتی با خارج شدن سپرده ها نیز دارایی های بانک ها تمام نمی شوند از طرف دیگر این نکته را مردم درنظر بگیرند که سهامداران بانک ها افراد اقتصادی هستند و آگاه به مسائل روز می باشند. همچنین از محل دریافت وام ها نیز بانک ها سودهای خود را دریافت می کنند و این نگرانی برای مردم نباید پیش بیاید که شاید شایعات درست باشد .

وی افزود: رییس کل بانک مرکزی نیز چندی پیش اعلام کرد که هیچ بانکی ورشکسته نشده است و درصورت هرگونه بروز مشکل مردم مطالبات خود را از بانک مرکزی طلب کنند همچنین نظارت بانک مرکزی نسبت به گذشته برعملکرد بانک ها بسیار بیشتر شده است و چنانچه مشکلی درنظام بانکی و یا احتمال ورشکستگی برخی بانک ها وجود داشت حتما این مسئله از سوی بانک مرکزی اعلام می شد. این اخبار کذب خلاف منافع عمومی جامعه است که به نظر می رسد به انگیزه های سیاسی و برای تخریب اقتصادی دولت روحانی هدف گذاری شده است .درست است که برخی بانک ها با مشکلاتی نظیر کمبود سرمایه، انباشت دارایی های غیر مولد و مطالبات غیرجاری بالاتر از استانداردهای بین المللی مواجه هستند اما موضوع ورشکستگی بانک ها با سایر شرکت ها متفاوت است و در قوانین دستورالعمل های بین المللی بانکداری تدابیری برای قبل از ورشکستگی در نظر گرفته شده است که به عنوان مثال می توان به اصلاح ساختار مالی، تجمیع یا ادغام بانک ها اشاره کرد و با توجه به این همه دارایی، نقدینگی، نظارت و حضور بانک مرکزی و منابع عظیم نظام بانکی، نباید نگران ورشکستگی بانک ها باشیم.

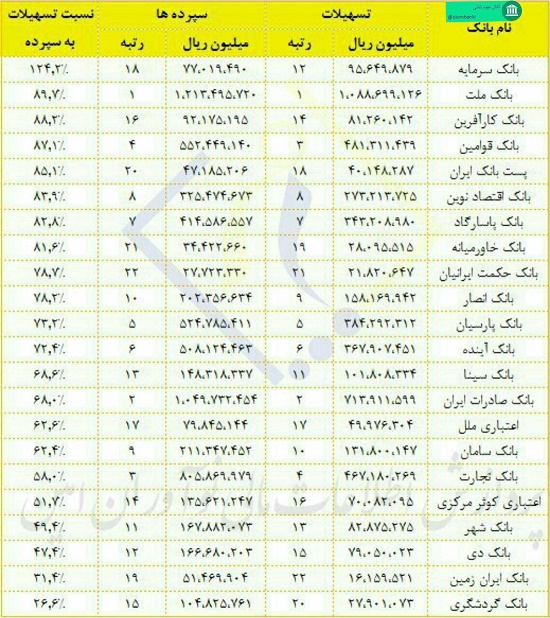

شاخص نسبت تسهیلات به سپرده ها

نسبت تسهیلات به سپرده ها که حکایت از رعایت شاخص های نظارتی سپرده قانونی و سقف اعتباری، برای پاسخ گویی به نیاز روزانه سپرده گذاران بانک هاست و در صورت نیاز، از این محل، پاسخ گوی مراجعه مردم به بانک ها و تامین نقدینگی مورد نیاز آنها هستند، نشان می دهد که این نسبت در بانک پارسیان بانک عامل پرداخت سپرده های ثامن الحجج، ۷۳ درصد است یعنی بانک پارسیان ۲۷ درصد از منابع و سپرده های مردم را در شعب خود و خزانه و بانک مرکزی نگهداری کرده و تسهیلات نداده است تا در صورت نیاز و مراجعه سپرده گذاران، پاسخ گوی نیاز مردم باشد و گردش مالی، نیاز سپرده گذاران و درآمد زایی و سود آوری خود را در وضعیت تعادلی خوبی حفظ کرده است.

این نسبت در بانک صادرات که بانک عامل سپرده گذاران میزان بوده نیز معادل ۶۸ درصد بوده و این بانک نیز ۳۲ درصد از منابع و سپرده های مردم را تسهیلات پرداخت نکرده تا به محض نیاز به نقدینگی، امکان پرداخت پول مردم را داشته باشد.

در مورد سایر بانک ها نیز بانک ملت با نسبت ۹۰ درصدی تسهیلات به سپرده ها، کارآفرین با ۸۸ درصد، قوامین ۸۷ درصد، آینده ۷۲ درصد، اقتصاد نوین ۸۴ درصد، پاسارگاد ۸۳ درصد، تجارت ۵۸ درصد، شهر ۵۰ درصد، دی ۴۷ درصد در وضعیت مطلوبی بوده اند.

این نسبت در سایر بانک ها شامل خاورمیانه ۷۸، حکمت ایرانیان ۷۸، انصار۷۸، سینا۶۸، سامان۶۲، کوثر۵۲، ایران زمین ۳۱، گردشگری ۲۷، اعتباری ملل ۶۲ درصد بوده است و همه این شاخص ها نشان دهنده وضعیت متعادل تسهیلات و سپرده ها و استفاده از منابع بانک ها با شفافیت مالی و رعایت شاخص های نظارتی است و لذا مردم نباید نگران سپرده های خود باشند. زیرا بانک ها با مشاوره و توجیه اقتصادی مناسب از منابع مردم برای پرداخت تسهیلات، کسب سود و پرداخت هزینه سود بانکی و سایر هزینه های خود استفاده می کنند و مشکلات چند موسسه غیرمجاز با وعده سود بالا و غیرواقعی را نباید به سایر بانک های مجاز تعمیم داد

حضور به موقع بانک مرکزی و سهم بالای دولت ازسهام بانک ها

برخی کارشناسان نیز با اشاره به ساختار نظام بانکی ایران، دولتی بودن تعدادی از بانک های بزرگ از جمله ملی، سپه، کشاورزی، مسکن، صنعت و معدن و توسعه تعاون، و همچنین سهم دولت و نهادهای عمومی و شرکت های بزرگ، شبه دولتی و یا خصوصی با سهام بالای دولت، که سهامدار عمده در بانک های بزرگ نظیر ملت، صادرات، پارسیان و… هستند، معتقدند که در صورت مشکلات مالی برای این دسته از بانک ها، دولت می تواند با افزایش سرمایه، تامین نقدینگی مورد نظر این بانک ها از طریق خطوط اعتباری بانک مرکزی، مشکلات این بانک ها را به راحتی حل کند و لذا مردم نباید نگران سپرده های خود باشند.

زیان ده شدن حاصل اجرای استانداردهای بین المللی است

عده ای از صاحب نظران بانکی با مقایسه عملکرد بانک ها در سال های قبل از ۹۴ که فرمت قبلی صورت های مالی حاکم بوده و در نتیجه بانک ها در مجامع عمومی به عنوان شرکت های سودده معرفی می شدند، با وضعیت فعلی که صورت های مالی عملکرد سال ۹۴ و ۹۵ بانک ها باید براساس فرمت جدید مورد نظر بانک مرکزی و با رعایت استانداردهای بین المللی IFRS تهیه می شود، می گویند: عملکرد بانک ها در دو سال اخیر و سال های ۹۴ و ۹۵ نه تنها بدتر نشده بلکه در بسیاری از موارد و شاخص ها از جمله نسبت مطالبات معوق به تسهیلات پرداخت شده، میزان سرمایه بانک ها، و تعدادی دیگر از نسبت هاو شاخص های مالی بهتر از قبل شده است

این صاحب نظران معتقدند که دلیل اصلی زیان ده شدن بانک ها در دو سال اخیر، به خاطر بدتر شدن عملکرد بانک ها نبوده، بلکه حاصل از تغییراتی است که در صورت های مالی رخ داده و نظام بانکی ایران برای اصلاح ساختار و بهبود عملکرد و رتبه بین المللی و با هدف ارتباط بهتر با بانکداری جهان، به سمت استانداردسازی صورت های مالی و سود و زیان خود رفته و در نتیجه برخی طلب ها را که هنوز وصول نشده جزو درآمد محسوب نمی کند و برخی تعهدات را هنوز جزو درآمد محسوب نکرده و هزینه ها نیز با استانداردهای بین المللی محاسبه می شود.

همچنین درآمدهای غیر بانکی و حاصل از دارایی ها، و ثیقه ها، سهامداری، شرکت داری و…. از درآمدهای بانکی جدا محاسبه شده است و همه این تغییرات باعث شده که بانک ها زیان ده معرفی شوند. در حالی که اگر به ردیف سایر درآمدها و عملیات غیربانکی توجه شود، در مجموع بانک ها مانند سال های قبل از ۹۴ می توانند سودده معرفی شوند. اما از آنجا که منافع بلندمدت اقتصاد و بانکداری ایران مورد نظر است، دولت و بانک مرکزی روی استانداردهای بین المللی IFRS، اصلاح ساختار و توجه به ملاحظات بین المللی و مقابله با پولشویی و تامین مالی تروریزم FATF تاکید دارند.

منافع بلندمدت و اصلاح ساختار به نفع سپرده گذاران است

بر این اساس، مردم و سپرده گذاران و سهامداران بانک ها باید به خاطر منافع ملی بلندمدت اقتصاد ایران، بهبود رابطه بانکی ایران با جهان، بهبود تجارت و رتبه بندی بانک ها و اعتبار بخشیدن به صنعت بانکداری کشور، صبر و حوصله به خرج دهند و هزینه های روانی و سیاسی و حاشیه ای این اقدامات برای اصلاح ساختار بانک ها را تحمل کنند تا در آینده مانند ۱۲ سال قبل شاهد ظهور موسسات غیرمجاز، فسادهای بزرگ بانکی و مالی، افزایش هزینه های بین المللی برای تجارت و بانکداری ایران نباشیم.

اما در عین حال مردم با خیال راحت باید در بانک های مجاز سپرده گذاری کنند و مطمئن باشند که نظام بانکی با رعایت شاخص های نظارتی از جمله سپرده قانونی و سقف اعتباری، قادر است به تقاضای مردم برای دریافت تسهیلات و سپرده ها پاسخ گو باشد.

به صلاح مردم و سپرده گذاران است که از سیاست های انضباط مالی، اصلاح ساختار و بهبود صورت های مالی بانک ها حمایت کنند و نباید انتظار داشت که مشکلات گذشته یکساله حل شود و به سرعت همه چیز استاندارد شده و مرتب باشد. بلکه با صبر و حوصله باید تخریب ها، عقب ماندگی ها و عدم استانداردها و مشکلات ساختار مالی و فعالیت غیرمجاز را به بهبود عملکرد قانونی و شفافیت اطلاعات مالی تبدیل کرد.

خسارت ۸ هزار میلیارد تومانی غیرمجازها ساماندهی شد

اگرچه ساماندهی موسسات غیرمجازها با دو سال زمان به نتیجه رسید و بانک مرکزی از طریق خط اعتباری چند هزار میلیارد تومان برای موسسات میزان، ثامن الحجج و… تامین کرده و خسارت عدم النفع، عدم پرداخت سود مورد انتظار مردم بیش از ۸ هزار میلیارد تومان برآورد شده است و در صورتی که بخواهیم عدم النفع جذب ۲۵ درصد منابع نقدینگی کشور به موسسات غیرمجاز را حدود ۵۰ هزار میلیارد تومان در نظر بگیریم، اما در مجموع باید توجه داشت که بالاخره این موسسات ساماندهی شدند و بانک مرکزی و مردم و اقتصاد ملی، توان تحمل هزینه های آن را داشتند و بانک مرکزی برای جلوگیری از سوء استفاده سایر موسسات مالی، ترجیح داد که این کار زمان بر باشد و با پیگیری قانونی شکایت مردم، تامین منابع از طریق دارایی خود این موسسات غیرمجاز و همچنین پرداخت بخشی از تعهدات از طریق منابع بانک مرکزی، انجام شود تا روال قانونی خود را داشته باشد و مردم نیز هوشیار باشند و به وعده های توخالی و غیرواقعی سود بالا توجه نکنند و دریابند که سود سپرده گذاری در بانک های مجاز هم به نفع آنها و هم به نفع اقتصاد ملی است و از اعتبار بانکداری ایران دفاع می کند.

براین اساس، روشن است که توان تامین این اعتبارات و هزینه ها برای اقتصاد کشور، بانک ها، و بانک مرکزی موجود است و مردم نباید نگران سپرده های خود باشند زیرا در شرایطی که حجم نقدینگی کشور از ۶۸ هزار میلیارد تومان در ابتدای دولت احمدی نژاد به ۴۰۰ هزار میلیارد تومان افزایش یافته و اکنون نیز به ۱۲۰۰ هزار میلیارد تومان رسیده است، همچنان امکان تامین نقدینگی و اعتبارات برای مقابله با مشکلات احتمالی در نظام بانکی کشور وجود دارد و بانک های ایران قدرتمند، توانمند و با دارایی و نقدینگی بسیار زیاد هستند و بانک مرکزی توان تامین اعتبار برای پاسخ گویی به سپرده های موجود را نیز دارد.

این نکته نشان می دهد که اساسا امکان ورشکستگی به هیچ وجه وجود ندارد، اما دولت و بانک مرکزی ترجیح داده اند که برای جلوگیری از آثار تورمی چاپ پول و تزریق نقدینگی، مقابله قانونی و جلوگیری از سوء استفاده موسسات مالی غیرمجاز و… براساس اصول علم اقتصاد و حسابداری شفاف و رعایت منافع کشور عمل کنند. وگرنه، به راحتی می توان به هر میزان که لازم باشد پول چاپ کرد و تورم ایجاد کرد و مطالبات را پرداخت کرد.

اما دولت روحانی و نظام بانکی خود را موظف و متعهد به کنترل تورم و حفظ ارزش پول مردم می داند و تلاش می کند که با اصلاح ساختار مالی، جوابگوی نیازها و مشکلات کشور باشد.

منبع: قتصاد گردان

اقای سیف قبلا فرموده بودند سپرده گذاری در موسسات مالی مجاز به معنای حمایت بانک مرکزی از این سپرده ها نیست و مردم می بایستی خود موسسات مشکل دار مجاز را تشخیص بدهند وخود مراقب سپرده های خود حتی دربانکها باشند.مشکلات موسسه مجاز کاسپین خود موید عدم حمایت بانک مرکزی از سپرده های مردم می باشد. بقیه صحبتها فقط شعار ویا فریب مردم است .