با وجود انتصاب جدید و امید به حذف ایرادات ساختاری بورس تهران، لیدرهای نامناسب روانی بازار، شرایط را برای سرمایهگذاری سخت کرده است.یک سال پر از پستی و بلندی در اقتصاد ایران از توافق وین در بهار ۹۴ تا برگزیت که سرنوشت اقتصاد ایران و جهان را تغییر داد.

با وجود انتصاب جدید و امید به حذف ایرادات ساختاری بورس تهران، لیدرهای نامناسب روانی بازار، شرایط را برای سرمایهگذاری سخت کرده است.

به گزارش پایگاه اطلاع رسانی اخبارپول به نقل از اقتصاد نیوز اقتصاد و سیاست دو مقوله تاثرپذیر از هم، بار دیگر برادری خود را در عرصه جهانی به نمایش گذاشتند. یک سال پر از پستی و بلندی در اقتصاد ایران از توافق وین در بهار ۹۴ تا برگزیت که سرنوشت اقتصاد ایران و جهان را تغییر داد. بازارها نیز در این مدت بازتابدهنده این متغیرهای مهم اقتصادی و سیاسی بودند، به گونهای که اقتصاد ایران پرنوسانترین سال خود را پس از سال ۱۳۹۱ تجربه کرد.

با این حال یک نقطه بینابین میان دو موضوع بسیار مهم توافق وین و رایگیری خروج انگلیس از اتحادیه اروپا وجود داشت که بازارها را از رخوت و رکود دامنهدار اقتصادی که به بازارهای مالی نیز سرایت کرده بود، خارج کرد. فرمان اجرایی برجام و شروع سفر کارگزاران و مقامات اقتصادی به سرتاسر جهان، سیگنال خارج شدن کشور از یک دوره ریسک سیاسی بلندمدت را به تمامی کنشگران اقتصادی منتقل کرد. به مرور زمان و با وجود این اخبار امیدوارکننده، سیگنالهایی از تداوم ریسکهای ناشی از تحریمها در بازار حکایت دارد. گویا دیوار بیاعتمادی شکلگرفته از سال ۱۳۹۱ تا الان برای فروریختن به زمان بیشتری احتیاج دارد.

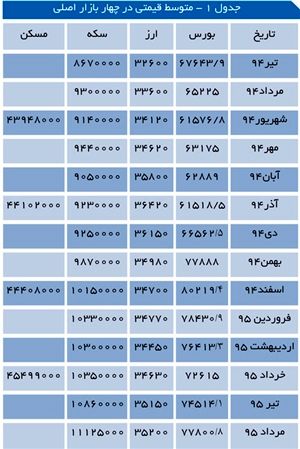

در بازه یک سال گذشته قانون بازده بالاتر، ریسک بالاتر دیگر در بازارهای کشور مصداقی نداشت. بازار طلا با بازدهی ۲۸درصدی مقام اول پربازدهترین بازار کشور را به خود اختصاص داده است. نکته جالب قرارگیری سرمایهگذارهای بانکی در رتبه دوم است که با بازدهی ۱۵درصدی در ۹ماهه اول و ۴.۵درصدی در سهماهه آخر، در جمع بازده ۱۹.۵درصدی برای یک سرمایهگذاری بدون ریسک را فراهم آورده است. رتبههای سوم به بازار پرریسک و نوسان کشور با بازدهی ۱۵ درصد خواهد رسید که با انتظارات بسیار فاصله دارد. بازار ارز نیز با بازدهی هشتدرصدی نشان داد که از مقاصد سفتهبازی خارج شده است و در آخر موتور محرک و پیشرانه اقتصاد کشور بسیار کمفروغ ظاهر شده و با بازدهی ۳.۵درصدی نشان از این موضوع دارد که بازار مسکن در رکود کامل است. در جدول ۱ اطلاعات متوسط قیمتی سه بازار ارز و سکه در بازه ماهانه، مسکن شهر تهران در بازه سهماهه (ارقام به ریال) و در آخر روند شاخص کل بورس تهران قرار دارد.

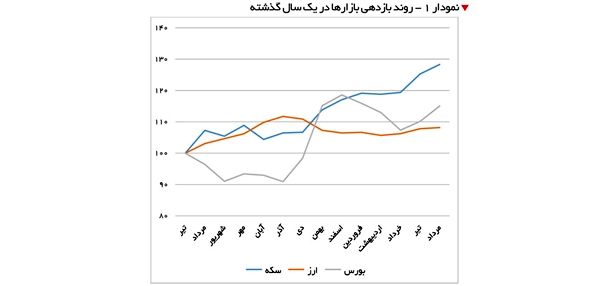

در کنار تحولات سیاسی سال گذشته حول محور مناقشات هستهای بار دیگر موضوع نوسانات قیمت نفت و دیگر منابع طبیعی، منبع تصمیمگیری بسیاری از سرمایهگذاران در بازارها بوده است. با حذف تدریجی ریسکهای سیاسی از بازار، توجهات به سمت بخش واقعی اقتصاد و در صدر آن نفت جلب خواهد شد، زیرا رشد بخشهای دیگر صنعتی با وقفه روبهرو است و امیدها به بازار نفت است. از زمان شروع افزایش قیمت نفت از زمستان سال گذشته، بورس تهران و در کنار آن طلای جهانی روند صعودی به خود گرفت و این روند در خرداد سال جاری و همزمان با رایگیری خروج از اتحادیه اروپا در انگلیس شدت بیشتری گرفت. در کل میان بازار طلا و بورس تهران که هر دو آنها رابطه مستقیم با قیمت نفت دارند، یک همگرایی دیده میشود. در نمودار۱ بازدهی بازارها در مدت زمان یک سال گذشته در مبنای صد نمایش داده شده است، با این حال بررسی بازارها در یک سال گذشته جهت آشنایی بیشتر با تحرکات لازم است.

سپرده بانکی، همچنان پرطرفدار

به گزارش پایگاه اطلاع رسانی اخبارپول به نقل از اقتصادنیوز سپردههای بانکی در کشور به دلیل عدم سیاستگذاری درست نرخ آن، معمولاً تغییرات عمدهای ندارد. با سیاستگذاری انقباضی پولی برای کاهش نرخ تورم، دولت نرخ سود بانکی را در زمستان سال ۱۳۹۲ به ۲۲ درصد رساند و این موضوع درجلوگیری از رشد تورم بسیار تاثیرگذاری بالایی داشت. با این حال کاهش نرخ تورم نیز مسیر نرخ سود را در سال ۱۳۹۳ تغییر نداد و عدد ۲۲ بار دیگر در این سال به ثبت رسید. سال ۱۳۹۴ که روند تورم به تکرقمی شدن نزدیک بود، نرخ سود سپرده بانکی تنها دو درصد کاهش پیدا کرد. با این حال زمزمههای کاهش بیشتر نرخ سود بانکی پس از توافق وین شنیده شد که هیچ کدام به نتیجه نرسید. با وجود کاهش دودرصدی نرخ سود سپردهها، روند سپردههای غیردیداری در بانکها متوقف نشده، و آمارها نشان میدهد میزان شبهپول از حدود ۷۰۰ هزار میلیارد تومان به ۸۸۰ هزار میلیارد در آخر سال رسیده است. این افزایش نسبت به اسفند سال قبل ۳۳ درصد بوده است که بسیار قابل توجه و سوداگری ۲۰درصدی بانک برای بسیاری از سرمایهگذاران بسیار دلپذیر بوده است.

در سال ۱۳۹۵ نیز دو موج کاهش نرخ سپردهها به ۱۸ و ۱۵ درصد بازارهای دیگر را تا حدودی تحت تاثیر قرار داد. ولی هنوز نیز بانکها جذابیت زیادی برای سرمایهگذاری دارند، زیرا در حالت رکودی که حاشیه سود کارخانهها بسیار پایین و منفی است، حتی در نرخ ۱۵ درصد سپردههای بانکی، بورس تهران مهیای شرایط خوبی نخواهد بود و این موضوع نشاندهنده این است که نرخهای سود، اگر تا سطح سودآوری فعالیت غالب پروژههای اقتصادی کشور نرسد، همچنان جذاب و پرمشتری خواهد بود.

البته این شایعه وجود دارد که تا پایان سال نرخ سود به ۱۰ و زیر ۱۰ درصد برسد. در صورتی که این موضوع محقق شود میتوان انتظار ورود پول به بازارهای دیگر و صندوقهای سرمایهگذاری را داشت. البته باید در نظر گرفت که این موضوع باید در کنار پرداخت بدهیهای دولت به شبکه بانکی برای حفظ ذخایر و قابلیت تسهیلاتدهی آنها باشد، در غیر این صورت بانکها با مشکل جدی مواجه خواهند شد.

مسکن: صعودی بدون جنجال

بازار مسکن در شرایط حاضر در رکود قابل توجه به وجود آمده از ابتدای دولت قرار دارد. هزینههای مالی بالای پروژههای مسکن برای دریافت تسهیلات در کنار کاهش قدرت خرید خانوارها در بخش مسکن باعث ایجاد رکود دامنهدار در این بخش و رونق نسبی بازار رهن و اجاره شده است. در زمینه خرید مسکن نیز تمرکز در حال حاضر بر روی ۶۰ تا ۸۰متری قرار دارد و مجتمعهای بزرگ نیز با محدودیت فروش روبهرو هستند. با این حال برنده اصلی کاهش نرخ سود بانکی، بازار مسکن است. به دلیل اینکه هم گرفتن تسهیلات برای سازنده با سهولت بیشتری صورت میپذیرد و هم انتقال این بخش از این سپردههای دیداری جهت سرمایهگذاری در بخش مسکن، رونق بیشتری در بازار ایجاد میکند. در نمودار ۲ روند نرخ سود سپردههای بانکی در کنار متوسط قیمت مسکن در شهر تهران نمایش داده شده است. واگرایی بسیار زیاد این دو متغیر در این نمودار کاملاً مشخص و مشهود است و افزایش قیمت ایجادشده در اسفندماه ۹۴ در پی خوشبینی به وضعیت بازار مسکن در بهار سال جاری نیز ادامه پیدا کرده است.

در زمینه وضعیت قسمت رهن و اجاره، سود بانکی به عنوان یک متغیر بسیار مهم ایفاکننده نقش است. در این زمینه برای سرمایهگذاری در بخش مسکن و استفاده برای اجاره به جهت کاهش نرخ سود، نرخ اجارهبها را در بلندمدت کاهش میدهد و بازار مسکن از لاک خود خارج خواهد شد.

این سرمایهگذاری در مستغلاتی همچون ویلا و زمینهای کشاورزی نیز به دلیل ماهیت حفظ ارزش نیز صورت خواهد پذیرفت.

سایه نفت سیاه بر روی بازار ارز

بازار ارز کشور در بازه مورد بررسی تحت تاثیر نوسانات قیمت نفت است و همچنان قیمت در حدود ۲۰دلاری نفت در دیماه ۹۵ شرایط پرهیجانی را برای بازار ارز رقم زد و این شرایط به گونهای بود که ارز تا سقف ۳۶۵۰تومانی پیش رفت. با حذف ریسکهای سیاسی و مقاصد سوداگرایانه از بازار ارز، بازار تحت تاثیر شرایط تحمیلشده به بانک مرکزی جهت کنترل بازار ارز و ذخایر تصمیمگیری نمیکند و به متغیرهای جهانی و وضعیت اقتصاد جهانی نیز واکنش نشان میدهد. با وجود این واکنش کنشگران در این بازار نسبت به تغییرات بازار، بسیار سریع بوده و همانگونه که در نمودار ۳ مشخص است، واگرایی بسیار مشهود میان میانگین قیمت نفت ماهانه و دلار نشاندهنده تصمیمات تطبیقی بسیار سریع است

در زمینه وضعیت قسمت رهن و اجاره، سود بانکی به عنوان یک متغیر بسیار مهم ایفاکننده نقش است. در این زمینه برای سرمایهگذاری در بخش مسکن و استفاده برای اجاره به جهت کاهش نرخ سود، نرخ اجارهبها را در بلندمدت کاهش میدهد و بازار مسکن از لاک خود خارج خواهد شد.

این سرمایهگذاری در مستغلاتی همچون ویلا و زمینهای کشاورزی نیز به دلیل ماهیت حفظ ارزش نیز صورت خواهد پذیرفت.

با این حال شکست روند نزولی بازار نفت، قیمت نفت را در اردیبهشت ۹۵ به بالاترین سطح خود در سال گذشته رساند. پس از تجربه نفت ۴۸دلاری که تحت تاثیر احتمال فریز نفتی از سوی اعضای اوپک بود، بازار نفت روند نزولی دوباره خود را شروع کرد. بار دیگر دو متغیر سیاسی برگزیت و دعوای سیاسی ایران و عربستان سعودی جهت اجماع فریز نفتی، ترمز بازار نفت را کشید. تاثیر برگزیت بر روی کاهش پیشبینی رشد اقتصاد جهانی باعث کاهش ارزش آتی قراردادهای نفتی و همچنین ارزش فعلی آن شد.

با این حال موضوع برگزیت، نگرانی کشورهای عضو اوپک در مورد کاهش شدید قیمت نفت را به دنبال داشته و موضوع فریز نفتی بار دیگر در کشورهای نفتی مطرح شده است. در صورتی که این موضوع به وقوع بپیوندد، کاهش قابل توجه نرخ ارز دور از انتظار نیست.

صدرنشینی طلا تحت تاثیر برگزیت

اونس جهانی طلا، تحت تاثیر آینده مبهم اقتصاد جهانی پس از خروج انگلیس از اتحادیه اروپا، به یکباره جهش عمدهای داشت. در این مواقع سرمایهگذاران به فکر تثبیت دارایی خود هستند و بازار طلا بهترین بازار جهت جذب سرمایهگذاران است. در کشور ما نیز قیمت سکه دو نیروی نرخ دلار و اونس جهانی است. در سال گذشته نیز بازار طلا دو دوره متفاوت را تجربه کرد، در نیمه اول که تا دیماه سال گذشته ادامه داشت، ریسک بازار جهانی نفت باعث افزایش ارزش دلار شد، در طرف دیگر موج دوم پس از دیماه و با افزایش قیمت نفت و به دنبال آن قیمت اونس جهانی طلا همراه بود که در بازه برگزیت به اوج خود رسید. در حال حاضر نیز بازار طلا تحت تاثیر هر دو عامل، ملتهب شده و قیمت سکه افزایش یافته است.

با این حال فریز نفتی میتواند یک محرک بسیار قدرتمند جهت رشد قیمت اونس جهانی طلا باشد و قسمت مربوط به بازار ایران بستگی به سیاستهای ارزی و صادراتی داخل دارد.

بورس تهران، بازار با طعم مواد خام

بورس تهران در سال گذشته سرخط تمام منابع خبر اقتصادی کشور بوده و حوادث بسیاری آن را به عنوان مهمترین بازار در سال گذشته مبدل ساخته است. پس از صعود در بازه تیرماه و در جهت اخبار مذاکرات، با به ثمر رسیدن توافق وین، به یکباره ماجرا عوض شد و روند بورس تهران به یکباره تغییر کرد. عواملی نظیر صورتهای نامناسب مالی و همچنین رکود فراگیر اقتصادی شاخص بورس تهران را به مرز ۶۰ هزار واحدی نزدیک کرد. در این میان خودروسازان با ضریب بتا ۳.۸ لیدر بلامنازع بازار بورس تهران بودند. وضعیت نامناسب آنها نیز بورس تهران را در مسیر نزولی قرار داد.

اجرایی شدن برجام و امید به تغییر وضعیت خودروسازان به دلیل سفرهای خارجی هیاتهای اقتصادی و اعلام قراردادها وضعیت بورس تهران را تغییر داد. در این بازه خودروسازان روند صعودی بسیار مناسبی داشتند و بازار را نیز با خود همراه کردند. با این حال با شروع سال جدید و اعلام پیشبینیهای شرکتها از جمله خودروسازان، نشان از ادامه وضعیت نامناسب اقتصاد کشور داشت و شاخص فرآیند نزولی خود را بار دیگر آغاز کرد. در مردادماه سال جاری با انتصاب مدیر جدید بورس، امیدهایی مبنی بر حذف ایرادات ساختاری و مدیریتی در بازار سرمایه زنده شد و رشد قیمت فلزات این امیدها را تجمیع کرد و شاخص از سطح ۷۴ هزارواحدی بازگشت خود را آغاز کرد. با وجود این لیدری خودروسازان نتوانست راهگشای بازار باشد، زیرا قراردادهای خودروسازان تا ورود محصول، فاصله زیادی دارد.

با وجود انتصاب جدید و امید به حذف ایرادات ساختاری بورس تهران، لیدرهای نامناسب روانی بازار، شرایط را برای سرمایهگذاری سخت کرده است. با این حال که رشد صنعتی ایران با مشکل مواجه شده است، تنها راه رونق بورس تهران گره زدن روند شاخص به روند گروههای کامودیتی و نفتی است. زیرا میتوان از تاثیرات آن به صورت آنی استفاده کرد. ضرایب بتای گروههای فلزی و پتروپالایشی نیز به ترتیب ۲.۶ و۱.۹ است، پس میتوان انتظار جو روانی مناسبی از این گروهها در صورت بهبود وضعیت اقتصاد جهانی داشت.

انتهای پیام