با کاهش قیمتهای نفت در ماههای اخیر درآمدهای ارزی و به تبع آن نرخ ارز در بسیاری از کشورها دچار نوسان شده است؛ حقیقتی که به عقیده برخی اقتصاددانها مستقل از این است که کشور صادرکننده خالص نفت باشد. همبستگی معنادار بین قیمت نفت و قیمت دیگر کالاهای صنعتی و صادراتی بسیاری از کشورها مانند آهن باعث شده تا کاهش در قیمت نفت با سرایت به دیگر بازارها موجب کاهش درآمدهای ارزی ناشی از صادرات غیرنفتی و در نتیجه افزایش نرخ ارز شود. از طرف دیگر غالب کشورهای اصلی صادرکننده نفت سیاست نرخ ارز ثابت، یا شناور مدیریت شده اتخاذ کردهاند و به همین سبب با کاهش منابع ارزی بینالمللی و ذخایر ارزی خود سعی در حفظ ارزش پول ملی و ثبات نرخ ارز کردهاند.

در این میان، برخی کشورها با افت قیمت نفت با بحران جدی اقتصادی و افزایش بسیار شدید در نرخهای ارز روبهرو شدهاند. روسیه با حدود ۹۰ درصد افزایش نرخ ارز و ونزوئلا با حدود ۸۰۰ درصد افزایش نرخ دلار در بازار غیررسمی بحرانیترین کشورها به شمار میروند. کاهش قیمت نفت از طریق کاهش درآمدهای نفتی و کاهش ورود و عرضه منابع ارزی در کشورهای صادرکننده نفت باعث افزایش نرخ ارز و کاهش در ارزش پول ملی میشود. کاهش قیمت نفت از طرف دیگر باعث کاهش در قیمت کالاهای دیگر نیز میشود و به همین سبب حتی کشورهای صادرکننده محصولات غیر نفتی مانند آفریقای جنوبی نیز متضرر میشوند و با کاهش ارزش در پول ملی و افزایش نرخهای ارز روبهرو میشوند. در این نوشته تغییرات نرخهای ارز در کشورهای مختلف و تغییرات متغیرهای دیگر اقتصادی متناسب با آن بررسی شده است.

سرمایهگذاران در اقتصادهای نوظهور و کشورهای در حال توسعه با مشاهده افت قیمتهای نفت به شدت واکنش نشان میدهند و غالبا با شوک قیمتهای نفت میزان سرمایهگذاری در بازار این کشورها نیز کاهش مییابد. این واقعیت برای کشورهایی مانند کرهجنوبی که اقتصاد آن چندان به تولید نفت وابسته نیست همچنان صادق است. این مساله در کنار شوک عرضه منابع ارزی به کشورهای نفتی در اثر کاهش قیمتهای نفتی باعث افت شدیدتر در ارزشگذاری پولهای ملی میشود. از سال ۲۰۰۰ تاکنون ۱۷ دوره مشاهده شده است که در آن در یک بازه ۳ ماهه قیمت نفت تا ۲۰ درصد کاهش داشته است. تحقیقات نشان دادهاند که ارزش پول ملی اقتصادهای نوظهور طی این دورهها، البته به جز چین، کاهش یافتهاند و این حقیقت حتی درباره کشورهایی که بهطور خالص واردکننده نفت هستند نیز صادق است مانند ترکیه، هند، اندونزی، سنگاپور، آفریقای جنوبی و کرهجنوبی. طی ۱۵ دوره اول کاهش قیمت نفت، بهطور متوسط، نرخ ارز این کشورها ۸/ ۲درصد کاهش داشت.

روسیه

کاهشهای اخیر قیمت نفت باعث تاثیر منفی شدیدی بر پول کشورهای صادرکننده نفت شده و روسیه از بیشترین ضررکنندگان این بازی بوده است. روسیه ۱۲ درصد از نفت خام دنیا را تامین و عرضه میکند. براساس گزارش سازمان اطلاعات انرژی آمریکا فروش نفت خام و گاز طبیعی بیش از ۵۰ درصد از بودجه دولتی این کشور را تشکیل میدهد. چون اقتصاد این کشور به شدت به قیمت نفت وابستگی دارد انتظار میرود نرخ روبل نیز نوسانات قیمت نفت را با چسبندگی بسیار کمتری دنبال کند. روبل روسیه در این بین بیشترین کاهش ارزش را شاهد بوده است. روسیه برای جلب منابع ارزی و حفظ ارزش روبل نرخهای بهره را تا ۱۷ درصد افزایش داده است. این کشور برای هر دلار کاهش در قیمت نفت دو میلیارد دلار ضرر میبیند و به پیشبینی بانک جهانی در صورت استمرار قیمت نفت در سطح فعلی، اقتصاد روسیه تا ۷/ ۰ درصد کوچکتر خواهد شد. دولت برای مقابله با کاهش مستمر در ارزش روبل حتی سیاستهای کنترل خروج سرمایه را نیز مطرح کرده است. این کشور بین نوامبر سال قبل تا ژانویه سال جاری با بحران جدی در تراز پرداختها روبهرو بود و کاهش قیمت نفت در کنار فشار تحریمهای بینالمللی باعث کاهش ارزش پول این کشور در ابعاد وسیع شد. در واقع در بازه ژوئن ۲۰۱۴ تا سپتامبر ۲۰۱۵ روبل تا ۵/ ۴۸ درصد کاهش یافت و به تناسب نرخ تورم این کشور که در سال ۲۰۱۳ کمتر از ۷ درصد بود در این سال به بیشتر از ۱۳ درصد افزایش یافت.

براساس گزارش اخیر بانک جهانی بیش از ۶۰ کشور در دنیا بیش از یک درصد از تولید ناخالص داخلیشان به نفت وابسته است و صادرات نفت برای ۱۰ کشور بیشتر از یک سوم اقتصاد آنها را تشکیل میدهد. ضریب همبستگی کرون نروژ و روبل روسیه به قیمت نفت طی دو سال اخیر تا ۸۳/ ۰ تخمین زده شده است؛ به این معنا که اگر ۱۰ درصد قیمت نفت کاهش یابد پول این دو کشور به میزان ۳/ ۸ درصد کاهش ارزش خواهد داشت. ولی اگر نرخها را بهصورت حقیقی در نظر بگیریم، یعنی اثر تغییرات آن را به واسطه تغییرات دلار تعدیل کنیم (چون دلار غالبا بر خلاف تغییرات قیمت نفت تغییر میکند) مشاهده میشود که تنها روبل روسیه هنوز هم بهصورت حقیقی به قیمتهای حقیقی نفت وابستگی دارد در حالی که این وابستگی برای ریال عربستان یا کرون نروژ برقرار نیست.

البته براساس گزارش صندوق بینالمللی پول بسیاری از کشورهایی که اقتصاد آنها به نفت وابستگی شدیدی دارند پول خود را بهطور کامل یا ناقص به دلار یا یورو قفل کردهاند و به همین دلیل پول بهطور مصنوعی ثابت یا تا حدی ثابت نگه داشته شده است. بنابراین تغییرات قیمت نفت در نرخ ارز خود را نشان نمیدهد. براساس این گزارش ۶۳ درصد از کشورهای صادرکننده نفت نرخ ارز خود را قفل کردهاند و ۲۵ درصد نرخ ارز شناور دارند. از بین ۲۵ کشوری که صادرکنندههای عمده نفت شمرده میشوند مانند کویت، عربستان سعودی و ونزوئلا هیچکدام نرخ ارز شناور ندارند. البته این نکته را نیز باید در نظر داشت که کاهش در قیمت نفت در ارتباط نزدیک با کاهش در قیمت دیگر کالاهاست بنابراین نرخهای ارز در دیگر کشورها که حتی صادرکننده نفتی نیستند نیز تغییر خواهد کرد.

کانادا

درصد تغییرات در نرخ ارز در کانادا تقریباً در مقایسه با دیگر کشورها ملایمتر بوده است. در نیمه اول سال جاری میلادی ارزش پول کانادا تا ۲۰ درصد کاهش داشته است. با این حال گفته میشود که اقتصاد کانادا نسبت به قبل از تغییرات قیمت نفت آسیبپذیری بیشتری پیدا کرده و شوکهای نفتی اخیر تاثیر سریعتر و شدیدتری بر اقتصاد این کشور داشته است. تغییر قیمت نفت از حدود ۶۰ دلار به ۴۰ دلار در چندماه اخیر باعث تغییر نرخ برابری دلار کانادا و آمریکا از حدود ۸/ ۰ به ۷۴/ ۰ شده است. کنترل سطح آسیبپذیری نرخهای ارز در کانادا در مقایسه با دیگر کشورها در مقابل شوکهای نفتی تا حد زیادی به کارآیی سیاستهای پولی و مالی دولت کانادا برای این هدف وابسته بوده است. کانادا سیاست هدفگذاری نرخ تورم و نرخ ارز شناور را در پیش دارد. هرچند ارزش پول این کشور طی ۹ ماه اخیر ۲۰ درصد کاهش داشته است ولی نرخ تورم در این بازه زمانی تنها ۱/ ۱ درصد بوده است.

سیاست نرخ ارز انعطافپذیر در دو کشور اندونزی و مالزی برقرار است و توجه به تورم و نیز روند ملایم کاهش ارزش پول ملی باعث کنترل نرخ تورم در دوره افزایش نرخ ارز شده است. پول ملی اندونزی در بازه ژوئن ۲۰۱۴ تا سپتامبر ۲۰۱۵ تنها ۱۸ درصد و مالزی ۲۷ درصد کاهش یافت و تورم در این کشورها به ترتیب ۴/ ۲ و ۶/ ۴ درصد بوده است. کویت که نرخ ارز ثابت دارد (البته دینار کویت به سبدی از ارزهای خارجی قفل شده است و نه تنها یک ارز) اجازه کاهش ارزش ۷/ ۶ درصدی به دینار داده و در سال جاری ۳/ ۳ درصد تورم داشته است. نرخ ارز در دوره مزبور در ایران ۴/ ۱۴ درصد افزایش داشته و تورم در این کشور نیز ۱۴ درصد برای سال جاری میلادی ثبت شده است.

کویت

کویت مثال خوبی از یک کشور نفتی با ذخایر ارزی بالا و نرخ ارز قفل شده است. نرخ ارز در این کشور از سال ۲۰۱۱ تا کنون ثابت بوده است. دینار کویت باارزشترین پول در دنیا و تقریبا معادل ۵۳/ ۳ دلار است. نرخ ارز در کویت مدیریت و کنترل شده است و دینار کویت به سبدی متشکل از ارزهای مهم دنیا قفل شده است. نرخ بهره پایه بانک مرکزی نیز طی سه سال اخیر ثابت بوده است. ولی کاهش قیمت نفت باعث کاهش شدید در تراز حساب جاری این کشور شده است. در حالی که در سال ۲۰۱۳ بیش از ۴۰ درصد تولید ناخالص داخلی این کشور بهصورت مازاد بودجه در این حساب وجود داشت طی ماههای اخیر و با شوک نفتی این مقدار به اندکی بیش از ۹ درصد رسیده است. البته باید اشاره کرد که کشورهای الجزیره، آذربایجان، برونئی، عمان، قطر و عربستان نیز جزو کشورهایی هستند که کاهش در این حساب برای آنها شکل بسیار جدی دارد. کویت که در سال ۲۰۱۳ تا حدود ۳۵ درصد از تولید کشور را در سطح بینالمللی قرض داده بود در سال جاری تنها اندکی بیش از ۱ درصد از منابع خود را بهصورت وام در دست دیگر کشورها دارد. هرچند اقتصاد کویت تا حد زیادی به نفت وابسته است (طی ۲۰ سال اخیر، بهطور متوسط ۹۰ درصد از درآمدهای دولتی حاصل از درآمدهای نفتی بوده است.) ولی تحقیقات نشان داده بین مخارج دولتی چه در بخش عمومی و چه در بخش خصوصی و پروژههای عمرانی و تغییرات قیمت نفتی یا درصد تغییر در درآمدهای نفتی این کشور طی ۲۰ سال اخیر ارتباط معنادار و قابل توجهی وجود ندارد.

در واقع تغییرات قیمت نفتی تنها موجب تغییرات در کسری یا مازاد بودجه دولت و تغییر در ذخایر ارزی کشور شده است. اقتصاددانان پیشبینی میکنند اگر طی دو سال آینده نیز حتی اگر نفت بهطور متوسط در سطح ۶۰ دلار به فروش رود باز تغییر زیادی در مخارج دولتی، حتی در انتقالها و یارانهها و دستمزدها، به وجود نخواهد آمد. در بخش بانکی نیز هرچند تغییر درآمدهای نفتی اخیر باعث کاهش در منابع و سپردهها میشود ولی همچنان که دادههای دو دهه اخیر نشان میدهد نرخ وامدهی بانکها و نیز کیفیت و شرایط وامدهی تغییری نخواهد کرد. از طرف دیگر در سالهای ۲۰۱۳ و ۲۰۱۴ نرخ تورم کویت به گزارش بانک جهانی به ترتیب ۷/ ۲ درصد و ۹/ ۲ درصد بوده در حالی که از ژانویه ۲۰۱۵ (با نرخ تورم ۸/ ۲ درصد) روند صعودی را نشان میدهد و در آگوست به مقدار بیشینه ۸/ ۳ رسیده است. نرخ تورم و نرخ ارز رابطه مستقیم و قوی با یکدیگر دارند. افزایش اندک در نرخ تورم باید به دلیل افزایش نرخ ارز یا حداقل همراه با افزایش نرخ ارز رخ داده باشد. هرچند دینار در کویت به سبدی از ارزهای مهم دنیا قفل شده ولی باز از آسیب کاهش اخیر در قیمتهای نفت بهطور کامل مصون نبوده است. با رصد کردن روند تغییر نرخ دلار در برابر دینار کویت میتوان به سادگی دریافت که با شروع دوره کاهش درآمدهای نفتی نرخ ارز به میزان بسیار اندکی افزایش داشته است.

جالب آنکه ذخایر طلای کویت طی ماههای اخیر تغییر چندانی نکرده و در مقدار تقریبی ۹۶/ ۷۸ تن ثابت بوده است. در حالی که در دو ماه آوریل و جولای سال جاری تا ۹۷/ ۷۸ تن افزایش یافت و در اکتبر به میزان قبلی بازگشت. ولی تراز تجاری کشور که در ابتدای سال ۲۰۱۴ مازادی معادل ۵ میلیارد و ۷۸۳ میلیون دینار کویت داشته در جولای سال جاری به ۲ میلیارد و ۴۰۰ میلیون کاهش یافته است. بنابر گزارش صندوق بینالمللی پول اثر منفی شوک نفتی اخیر بر اقتصاد کویت بر تراز جاری دولت و نیز کاهش در رشد اقتصادی این کشور بوده است. بهطور خلاصه میتوان گفت این کشور تا حد خوبی توانسته اثرات منفی کاهش قیمت نفت را بر نرخ ارز، تورم و مخارج دولتی کنترل کند. بخشی از این موفقیت به دلیل ذخایر ارزی و وجود مازاد بودجه و تراز تجاری و ثبات اقتصادی این کشور بوده است. علاوه بر اینها، جمعیت بسیار پایین این کشور (در سال ۲۰۱۳ حدود ۳ میلیون و ۳۰۰ هزار نفر ثبت شده است) نیز عامل موثری در خنثیسازی این اثرات میتواند شمرده شود.

عربستان سعودی

نرخ ارز طی دوره مورد بررسی تقریبا تغییری نکرده است. ریال عربستان طبق اظهار رسمی بانک مرکزی این کشور به حق برداشت مخصوص (SDR) قفل شده است ولی در عمل به دلار آمریکا قفل شده و هر دلار آمریکا ۷۵/ ۳ ریال تعیین شده است. هرچند در این دوره نرخ ارز ثابت مانده بوده ولی روند کاهشی در ذخایر عربستان مشاهده میشود. این ذخایر شامل طلا، حق برداشت مخصوص، سپردههای به بانکهای مرکزی دیگر کشورها، ذخایر ارزی خارجی و … است. در آگوست ۲۰۱۴ مجموع این ذخایر بنابر گزارش صندوق بینالمللی پول ۷۴۵ میلیارد و ۸۵۰ میلیون دلار بوده که در انتهای ماه سپتامبر سال جاری به ۶۵۴ میلیارد و ۵۴۱ میلیون دلار کاهش یافته است که نشاندهنده کاهشی معادل ۹۱ میلیارد و ۳۰۹ میلیون دلار در این ذخایر طی یک دوره ۱۴ ماهه است.

ونزوئلا

ونزوئلا یکی از کشورهای اصلی صادرکننده نفت در سطح جهان است. اقتصاد این کشور به شدت به درآمدهای نفتی وابسته است و حدود ۲۳ درصد از تولید ناخالص داخلی کشور را درآمدهای نفتی شکل میدهد. سقوط قیمت نفت به شدت و در سطح وسیع نرخ برابری بولیوار در برابر ارزهای خارجی را چه در بازار رسمی دولتی و چه در بازار غیررسمی تحتتاثیر قرار داده است. در اکتبر سال جاری در مقایسه با ماه مشابه سال قبل نرخ ارز ۸۵۰درصد در بازار غیررسمی افزایش داشته است. این رقم در بازه یک ماهه سپتامبر تا اکتبر ۲۳ درصد بوده است. نکته مهم در توجیه افزایش بسیار شدید قیمت دلار این است که ۹۵ درصد از درآمدهای دلاری ونزوئلا حاصل از درآمدهای نفتی است. بهطور موازی دولت عرضه بولیوار را با چاپ آن افزایش داده و در نتیجه آن نرخ تورم ماهانه در ماه سپتامبر به ۹/ ۱۶ درصد رسید که در ربع قرن گذشته بیسابقه بوده است. در حالی که به گزارش بانک جهانی در سال ۲۰۱۴ نرخ تورم ونزوئلا ۶۲ درصد بوده است بنابر پیشبینی بسیاری از اقتصاددانان این نرخ در انتهای سال ۲۰۱۵ بین ۱۵۰ تا ۲۰۰ درصد خواهد بود.

امارات متحده عربی

امارات متحده عربی دومین اقتصاد قدرتمند دنیای عرب و از کشورهای اصلی صادرکننده نفت است که توانسته با تنوعسازی در سرمایهگذاریها در بخشهای مختلف اقتصاد و افزایش فعالیتها در بخشهای غیرنفتی وابستگی اقتصاد خود را به نفت کاهش دهد و در نتیجه به خوبی بتواند بر مشکلات ناشی از کاهش قیمتهای نفتی فائق بیاید. در فصل دوم سال جاری دولت توانست بهرغم کاهش درآمدهای نفتی تا ۲۶ درصد کسری بودجه خود را کاهش بدهد. بنابر گزارش بانک مرکزی امارات، درحالی که رشد بخشهای غیرنفتی اقتصاد کشور در سال جاری ۵/ ۳ درصد پیشبینی شده رشد تولید ناخالص این کشور برای این سال ۱/ ۳ درصد برآورد شده است.

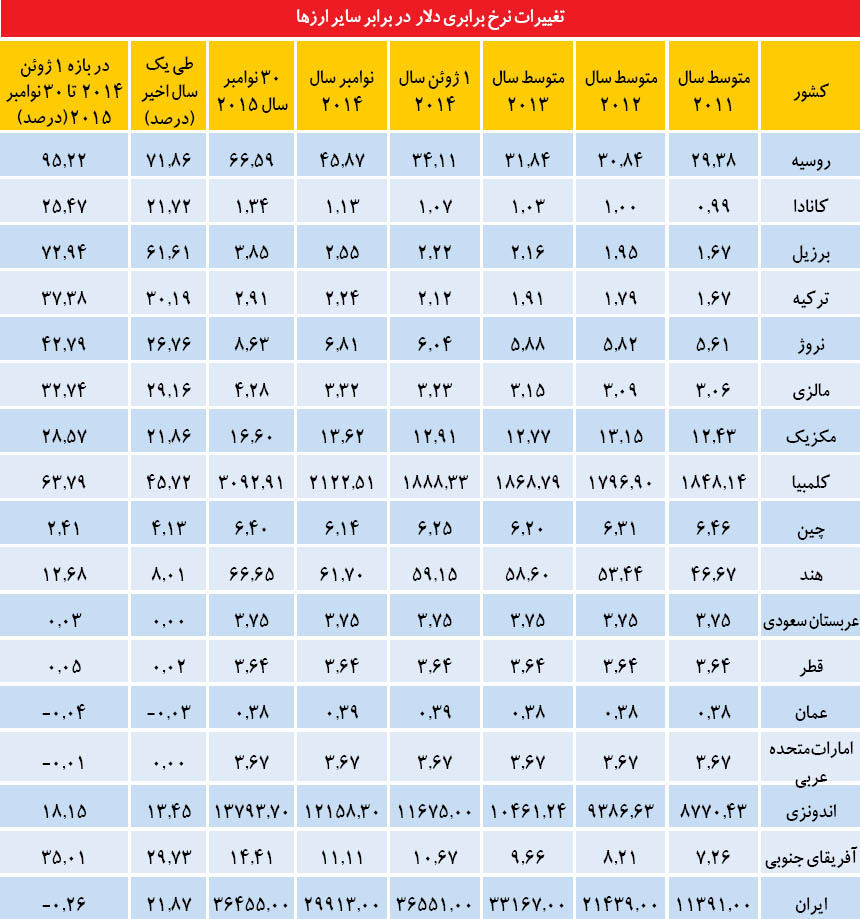

در جدول نرخهای ارز و تغییرات آن را از ژوئن سال ۲۰۱۴ که کاهش قیمت نفت آغاز شد تا انتهای نوامبر سال جاری آمده است. برای محاسبه تغییرات نرخهای ارز طی یک سال گذشته متوسط نرخهای ارز در نوامبر سال پیش نیز ذکر شده است. در نتیجهگیری کلی میتوان گفت کشورهایی که اقتصاد آنها تنوع بیشتری دارد مانند کانادا، اندونزی و مالزی از شوک قیمت نفت آسیب کمتری دیدهاند و کشورهایی که بخش بیشتری از اقتصاد آنها به درآمدهای سوختهای فسیلی وابسته است بیشتر آسیب دیدهاند. از طرف دیگر کشورهایی که نرخ ارز شناور داشتهاند و سیاست هدفگذاری تورم اتخاذ کرده بودهاند مانند کانادا، کلمبیا، اندونزی، مالزی و نروژ بهتر توانستهاند شرایط جدید را مدیریت کرده، نرخ ارز را بدون فشارهای تورمی و ایجاد نوسانهای شدید مالی تغییر دهند.