آنچه مدتی است بهخاطر ناتوانی یکی از شرکتهای بیمه در ایفای تعهداتش، گریبان صنعت بیمه بهویژه نهاد نظارتی را گرفته است، بحرانیترین معضلی است که از آغاز فعالیت صنعت بیمه در ایران پدید آمده است.

صورت مساله چنین بهنظر میرسد: یک شرکت بیمه هزاران مجوز نمایندگی در سراسر کشور صادر کرده و به همه آنها اجازه داده است هرچه میتوانند بیمه شخص ثالث بفروشند. بعد صاحبان شرکت بدون آنکه دغدغه پرداخت خسارت بیمهگذاران را داشته باشند یا نگران بحرانهای پیش رو باشند با حقبیمههای اخذشده املاک خریدهاند، سپس املاک خریدهشده را برای دریافت وام در رهن بانک گذاشتهاند و وام اخذشده را جاهایی هزینه کردهاند که به این آسانی قابل نقدشدن نیست. در نتیجه، شرکت پولی برای پرداخت خسارت نداشته و بهتدریج مطالبات بیمهگذارانش انباشته شده و به اینجا رسیده است. حالا هم در این شرایط رکود، نمیخواهند یا نمیتوانند املاک و اموالشان را بفروشند تا هم خسارت بیمهگذاران را پرداخت کنند هم وام بانکها را پس بدهند. البته در این شرایط، تعدادی از نمایندگان هم حق بیمهها را به حساب شرکت واریز نکردهاند و معلوم نیست چقدر قابل وصول باشد. این معضل چنان ابعاد متعارضی دارد که هنوز هیچیک از ارکان مسوول در صنعت بیمه نتوانستهاند راهکار مطمئن و موثری برای آن پیدا کنند. از یک سو شماری از بیمهگذاران برای دریافت مطالبات خود شروع به اعتراضهای گروهی کردهاند. سپس، بهدنبال بحرانیشدن اوضاع، شورایعالی بیمه به پیشنهاد بیمه مرکزی فعالیت شرکت را در دو رشته بیمه متوقف کرده است و این اقدام باعث بههم ریختن وضعیت مالی شبکه فروش شرکت شده است و آنها هم معترضند که چگونه از پس هزینههای جاری یا معیشت خانواده خود برآیند. از اینها مهمتر، پیامدهای وخیم اعلام احتمالی ورشکستگی شرکت بیمه بر صنعت بیمه است که میتواند اعتماد نامطلوب جامعه به عملکرد و توانایی شرکتهای بیمه را بیش از پیش تضعیف کند. مجموعه این ابعاد متعارض، موجب واماندگی ارکان مسوول در برخورد با این رویداد شده است و هنوز تصمیم اصلی و اساسی را موکول به بررسیهای بیشتر و ارائه گزارشهای بیمه مرکزی میکنند. در این میان، معلوم نیست گزارشهای نظارتی بیمه مرکزی در سالهای قبل چه بوده و به کجا رسیده است؛ زیرا نشانههای بروز این رویداد از چند سال قبل (و حتی از سالهای آغازین تاسیس این شرکت که به دلیل مشکلات مدیریتی، چند ماهی فعالیتش ممنوع شد) آشکار بود. بدیهی است ریشههای شکلگیری این پدیده یا به ضعیف بودن قوانین و مقررات نظارتی برمیگردد یا مربوط به کوتاهی و تخلف در نظارت یا اجرای قوانین و مقررات است. با این وجود، این مقاله میخواهد به عواملی اشاره کند که جنبه بنیانیتری دارد و بازتاب نگرش صاحب منصبان صنعت بیمه به معیارهای تاسیس و فعالیت شرکتهای بیمه است تا شاید با اصلاح این امور، احتمال بروز چنین رویدادی برای سایر شرکتهای بیمه کاهش یابد. یکم، با وجود آنکه فاصله قابل توجه بین بازار بالفعل و بازار بالقوه در اغلب رشتههای بیمه، تاسیس تعداد هرچه بیشتری از شرکتهای بیمه را توجیه میکند اما ظرفیت فعلی نیروی انسانی متخصص در صنعت بیمه اصلا جوابگوی افزایش شرکتهای بیمه نیست؛ بنابراین با تاسیس هر شرکت بیمه جدید، افرادی آن را اداره خواهند کرد که تجربه و شناخت کافی برای هدایت یک شرکت بیمه را ندارند و در سودای مزایای مادی و ارضای نیازهای روانی این مسوولیتها را میپذیرند.

در نتیجه، هم ممکن است از روی ناآگاهی و کمتجربگی تصمیمهای ناپخته بگیرند و هم بیتوجه به از دست دادن اعتبار حرفهای، تابع دستورات و خواستهای نادرست، غیرفنی و خلاف مقررات صاحبان شرکت بیمه شوند.

دوم، در مقررات موجود برای تاسیس شرکت بیمه، سرمایه بر تخصص ترجیح دارد. در آخرین مصوبه هیات وزیران درباره حداقل سرمایه شرکتهای بیمه، برای تاسیس و فعالیت شرکت بیمه در همه رشتههای بیمه و بدون قبولی اتکایی باید ۱۵۰ میلیارد تومان سرمایه تامین شود که اغلب اشخاص یا مجموعههای تخصصی درون صنعت بیمه، توانایی تامین آن را ندارند. این وضعیت باعث میشود که عمدتا سرمایهداران غیربیمهای یا اشخاص به ظاهر خصوصی اما وابسته به نهادهای قدرتمند اقتصادی و حکومتی که شناخت کافی از ماهیت و اقتضائات بیمهگری ندارند وارد این صنعت بشوند و بخواهند به هر وسیله، آمال عاجل و سوداگرانه خود را با تاسیس شرکت بیمه و فروش بیمهنامه محقق نمایند. این گونه موسسان، حتی اگر مجبور باشند از مدیران متخصص برای اداره شرکت بیمه استفاده کنند معمولا جویای کسانی هستند که مطیع کامل خواستههای آنها باشند تا اگر اقتضا کند از قوانین، مقررات و اصول و الزامات فعالیت بیمهای عدول کنند. همچنین این قبیل اشخاص به پشتوانه قدرتهای اقتصادی و سیاسی آنچنان نگران نظارت و بازخواست نیستند و به راحتی زیر بار دستورهای نهاد نظارتی نمیروند.

سوم، شرایط انتصاب اعضای هیاتمدیره، مدیرعامل و قائممقام شرکت بیمه متکی بر مدرکگرایی است و تنها برای مدیرعامل و قائممقام وی شرط «تجربه کاری مفید و موثر به تشخیص بیمه مرکزی» قید شده است ولی با اختیاری که به بیمه مرکزی برای اغماض از موارد خاص داده شده بهخوبی راه برای لابیگری و انتصاب اشخاص غیرمتخصص بهعنوان اعضای هیاتمدیره و مدیرعامل شرکت بیمه هموار شده است. این در حالی است که در شرکتهای بیمه کشورهای پیشرو تقریبا هیچ فردی بدون داشتن گواهینامه حرفهای (که اخذ آن بدون دانش و تجربه کافی غیرممکن است) اجازه استخدام و فعالیت در صنعت بیمه را ندارد.

چهارم، از هنگامی که در شهریور سال ۱۳۹۱ وظیفه احراز شرایط نمایندگی بیمه به شرکتهای بیمه محول شد به یکباره مسابقه صدور پروانه نمایندگی بین اغلب شرکتهای بیمه آغاز شد و تعداد نمایندگان شرکتهای بیمه بهصورت جهشی افزایش یافت. آن وضعیت نشانه روشنی بود که شرکتهای بیمه معیارهای مصوب را رعایت نمیکنند و هجوم نمایندگان فاقد صلاحیتهای لازم به شدت سلامت بازار بیمه را در معرض خطر قرار داد. این قبیل نمایندگان به دلیل ناآگاهی و اشتیاق به درآمدزایی از هر شیوهای برای فروش بیمهنامه استفاده کردند و حجم عظیمی از فعالیت آنها به فروش بیمهنامه شخص ثالث اختصاص یافت که هم زیانده بود و هم نیازمند امکانات وسیع برای پرداخت خسارت به بیمهگذاران. در این میان، نبود آییننامه توانگری مالی هم باعث شده بود که بیمه مرکزی نتواند ارزیابی درستی از نسبت تعهدات و توان شرکت بیمه داشته باشد و از تعهدپذیری بیرویه شرکتهای بیمه جلوگیری کند.

پنجم، بهرغم وجود مواد متعدد در قانون تاسیس بیمه مرکزی ایران و بیمهگری درباره ابطال پروانه، انحلال و ورشکستگی یا انتقال عملیات و ادغام موسسات بیمه، هیچ رویه روشنی برای اجرای این مواد وجود ندارد و معلوم نیست که مرز بین مشکل نقدینگی برای پرداخت خسارت و ورشکستگی شرکت بیمه کجاست؟ آیا در صورت لغو دائمی پروانه فعالیت و تصویب شورایعالی بیمه، شرکت بیمه ایران ملزم است که طبق ماده ۴۴ قانون تاسیس بیمه مرکزی حقوق و تعهدات شرکت مزبور را بپذیرد؟ آیا طبق ماده ۵۹ قانون تاسیس بیمه مرکزی امکان ادغام الزامی عملیات شرکت بیمهای که وضع مالی یا اداریاش رضایتبخش نیست در یکی دیگر از شرکتهای بیمه وجود دارد؟ و در آخر، اگر قرار باشد بر اساس ماده ۴۴ قانون تاسیس بیمه مرکزی یا ماده ۱۰ قانون بیمه اجباری شخص ثالث، حقوق و تعهدات شرکت بیمهای که پروانه فعالیتش لغو یا ورشکسته شده است به شرکت بیمه ایران یا صندوق تامین خسارتهای بدنی واگذار شود چه تاثیری بر رفتار صنعت بیمه خواهد داشت؟

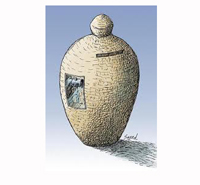

در مجموع باید اذعان کرد که پیشنیاز اصلی ناتوان شدن شرکت بیمه وجود مقررات نادرست و ناقص، اعمال سلایق فردی و مصلحت اندیشیهای ناموجه در تدوین و تصویب مقررات و نظارت ضعیف بر اجرای قوانین و مقررات است. در چنین زمینهای است که شرکت بیمه از ابتدا بهصورت بیرمق شکل میگیرد و بعد فضا را برای زیر پا گذاشتن قوانین و مقررات مناسب میبیند و تا جایی پیش میرود که به مرحله احتضار برسد. آنگاه، سهامداران سوداگر به منافعشان رسیدهاند، بیمهگذاران بیپناه و نمایندگان بیچاره، درمانده شدهاند و درون صنعت بیمه از هیچکس کاری ساخته نیست جز آنکه با رجوع به قوهقضائیه و تکیه به رای و نظر دستگاه قضا پاسخگوی زیاندیدگان باشیم و خود را مبرا کنیم.

منبع: دنیای اقتصاد