مردی است میان سال و در شعبه یکی از بانک هایی که در سال های اخیر سهامش در بورس فروخته شده، در میدان آرژانتین تهران نشسته است. هنوز ۶ نفر جلوتر از شمارهای که در دست دارد، نشسته اند تا خدمات بانکی خود را انجام بدهند. او می گوید: «نسبت به زمانی که ما نوجوان بودیم، اوضاع بانک ها خیلی بهتر شده است. یادم می آید که با پدرم گاهی به بانک می رفتم و مثل نانوایی پشت باجه صف می ایستادیم. حالا این سیستم شماره ای کار را خیلی راحت کرده. هر چند که البته خیلی دیر شماره ها را اعلام می کنند. خیلی از کارها هم اینترنتی شده و آدم مجبور نیست مدام بیاید بانک برای یک قبض برق و تلفن.» شاید این تحولات را بشود نتیجه ورود بانک های خصوصی به صنعت بانکداری ایران دانست.

با پیروزی انقلاب اسلامی، بسیاری از بانک هایی که در کشور به صورت خصوصی کار می کردند، ملی شدند. شورای انقلاب در هفدهم خرداد ماه ۱۳۵۸، برای «حفظ سرمایههای ملی، به کار انداختن چرخهای تولیدی کشور و تضمین سپردهها و پسانداز مردم در بانک ها»، بانک های کشور را ملی اعلام کرد. ۳۶ بانک فعال پیش از انقلاب در سه گروه بانک های دولتی، خصوصی ایرانی و خصوصی مشترک بین ایران و یک کشور دیگر تقسیم شده بودند. بسیاری از این بانک ها به دلیل مشکلات مالی، وابستگی به رژیم گذشته و مسایلی که انقلاب نمی توانست آنها را نادیده بگیرد، توان یا اجازه اداره خود را نداشتند و شورای انقلاب تصمیم به ادغام بانک ها گرفت. بنابراین از ادغام بانک های زیادی در کشور، بانک هایی مثل بانک ملت – ادغام ۱۰ بانک از جمله بانک های عمران، پارس، ایران و عرب، داریوش، فرهنگیان و تهران – و بانک تجارت – ادغام ۱۱ بانک ایران و انگلیس، اعتبارات ایران، ایران و خاورمیانه، تجارتی ایران و هلند، بازرگانی ایران، ایران و روس، صنایع ایران، بینالمللی ایران و ژاپن، ایرانیان، کار، شهریار و ایرانشهر – بانک صنعت و معدن، بانک کشاورزی و بانک مسکن به وجود آمدند و در کل ۹ بانک در ایران فعالیت صنعت بانکداری را در سالهای انقلاب و جنگ در دست گرفتند. بعدها بانک توسعه صادرات نیز به وجود آمد و بانک های ایران به تعداد ۱۰ بانک کاملا دولتی رسیدند و همین وضع تا سالهای دهه ۸۰ ادامه داشت. می توان گفت که در ۲۵ سال اول انقلاب، هیچ بانکی غیر از بدنه دولت به صورت مستقل کار نمی کرد. اما به تدریج، مثل همه زوایای دیگر اقتصاد کشور، نیاز به تحول در صنعت بانکداری و ورود بخش خصوصی به این حوزه احساس شد.

خصوصی ها چه می کنند؟

در روز ۵ اسفند ماه ۱۳۷۷، مدیرکل وقت نظارت و امور بانک های، بانک مرکزی اعلام کرد که فعالیت بانکهای خصوصی به تایید بانک مرکزی و تصویب شورای نگهبان رسیده است. اولین بانک خصوصی که در دوران پس از انقلاب تاسیس شد، بانک «اقتصاد نوین» بود که جمعی از سرمایهگذاران در حوزه ساخت و ساز و مسکن، با سرمایه اولیه ۲۵ میلیارد تومان در تیر ماه ۱۳۸۰ آن را تاسیس کردند. از نظر تاریخی، در سال ۷۹ و در برنامه پنج ساله سوم، لزوم تاسیس بانک های خصوصی مورد توجه قرار گرفته بود و در سال ۱۳۸۰ بانک «اقتصاد نوین» و «پارسیان» تاسیس شدند. از سال ۱۳۷۶ تاسیس موسسات مالی و اعتباری خصوصی هم مصوب شده بود و سه موسسه «توسعه»،«سامان اقتصاد» و «کارآفرینان» تشکیل شده بودند که بعدها دو موسسه آخر به بانکهای «سامان» و «کارآفرین» تبدیل شدند.

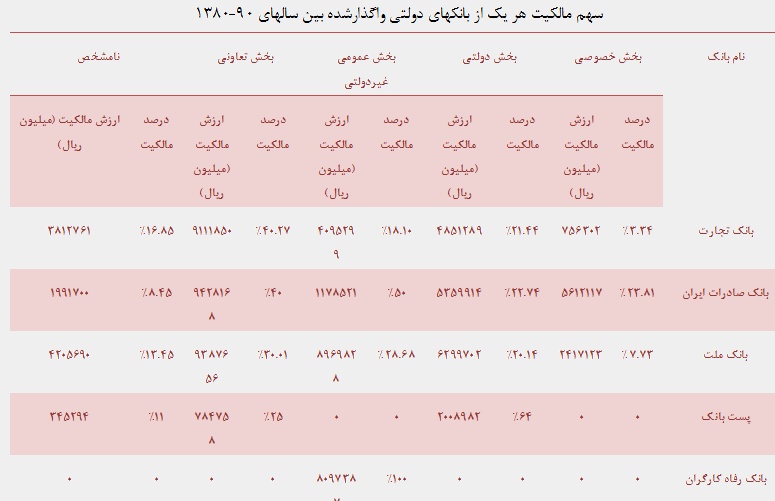

به موازات تاسیس بانک های خصوصی، از خرداد ماه ۸۴ که سیاست های کلی اصل ۴۴ قانون اساسی ابلاغ شد، خصوصی سازی به عنوان اصلی ترین سیاست اقتصادی کشور برای رشد و توسعه در پیش گرفته شد و بانکهای دولتی نیز در این راه، به سوی خصوصی سازی سوق داده شدند. با ابلاغ بند «ج» سیاست های کلی اصل ۴۴ در تیر ماه ۱۳۸۵، سرمایه گذاری، مالکیت مدیریت بانکهای ملی ایران، سپه، بانک صنعت و معدن، بانک توسعه صادرات، بانک کشاورزی، بانک مسکن و بانک توسعه تعاون منحصرا در اختیار دولت اعلام شد اما بقیه بانک ها به سوی خصوصی شدن حرکت کردند.

در حال حاضر، بیش از ۲۰ بانک خصوصی در کشور فعالیت می کنند و پس از دو سال گذشته که بانک مرکزی مجوز بانک های خصوصی زیادی را صادر کرد، حالا به نظر می رسد که مدیریت ناظر بانکی کشور با وسواس بیشتری به بانک های خصوصی جدید مجوز می دهد. پس از تاسیس بانکهای خصوصی در اوایل دهه ۸۰، فضای بانکداری کشور رقابتی شد و تحولات مثبتی مثل استفاده از سیستم های بانکی آنلاین، خرید الکترونیکی یا نوع نگاه به مشتری و مکانیزه شدن شعب بانکها و سیستم نوبتدهی برای باجه ها در کشور صورت گرفت. از آن سو، بانک های دولتی نیز برای عقب نماندن از بانکهای خصوصی، خود را با سیستم های جدید تطبیق دادند. در حقیقت، بانکهای خصوصی تحولی در ارائه خدمات بانکی ایجاد کردند و توانستند منابع زیادی را جمعآوری کنند تا به صورت تسهیلات در اختیار مردم قرار دهد. طبیعی است که بانکهای خصوصی باید به سود بیشتری برسند؛ بنابراین با به خدمت گرفتن ابزارهای جدیدتر و توسعه بانکداری الکترونیک، استفاده از روش های نوین گشایش اعتبارات اسنادی و روابط خارجی، تلاش میکنند که سود بیشتری کسب کنند.

بانکها برای پول مردم چقدر هزینه می کنند؟

در ایران بیش از ۲۰ هزار شعبه بانکی فعالیت می کنند که بسیاری از آنها نسبت به دهه گذشته، تغییر چهره داده اند. تاسیس شعبه جدید در بانک ها منوط به داشتن شرایط خاصی است؛ تنها در صورتی مجوز تاسیس شعبه جدید به بانک ها داده می شود که بانک مورد نظر برای هر ۵ شعبه یک بازرس داشته باشد. بانک ها برای تاسیس شعب جدید باید نسبت میزان سرمایه و تعداد شعب را نیز رعایت کنند؛ یعنی در هیچ مقطع زمانی، حجم مانده دارایی ثابت یک بانک نمی تواند از ۳۰ درصد حساب سرمایه تجاوز کند. بنابراین بانکی با سرمایه بیشتر می تواند شعبه های بیشتری داشته باشد، منابع سپردهای بیشتری جذب کند و به تبع آن، امکانات مالی بیشتری برای اعطای تسهیلات و مشارکت داشته باشد اما بانکی با سرمایه کمتر، نمی تواند به راحتی شعبه های خود را گسترش دهد و باید میزان ساختمانهای محدودی در اختیار داشته باشد. از سوی دیگر، خود بانک مرکزی هم باید به ازای هر ۱۵ تا ۲۰ شعبه بانک موجود در کشور یک بازرس داشته باشد که این میزان بسیار بیشتر از تعداد بازرسان فعلی است. با این حال، این روزها می بینیم که در خیابان های اصلی شهرها، شعبه های رنگارنگ بانک های مختلف افتتاح می شوند و آن طور که رونق بانکها در ایران نشان می دهند، به نظر می رسد دوران شکوفایی بانکداری در ایران همچنان ادامه خواهد داشت.

در صنعت بانکداری اصطلاحی وجود دارد که «قیمت تمام شده پول» است و این میزان، به خوبی میتواند نشان بدهد که آیا بانکداری در ایران بصرفه است یا نه. به عبارت دیگر، این میزان تا حدی میتوان بهای تمام شده خدمات بانکی در بانک های ایران را مشخص کند. مولفه هایی که قیمت تمام شده پول را مشخص می کنند، به دو دسته مستقیم و غیر مستقیم تقسیم می شوند. مولفه مستقیم تعیین قیمت تمام شده پول، سود سپردههایی است که بانکها به مردم برای سپردهگذاری آنها پرداخت می کنند. هر چه این سود بیشتر شود، قیمت تمام شده پول هم برای بانک بیشتر خواهد بود. مولفه های غیر مستقیم موثر بر این قیمت هم هزینه های جاری بانک مثل هزینه های اداری، حقوق کارکنان و استهلاک املاک است. اگر بانکها بخواهند که هزینه های خود را کاهش دهند، باید یا سود سپرده ها را کم کنند یا این که از هزینه های جاری خود بکاهند. هزینه های جاری معمولا در کمترین میزان خود در سالهای اخیر بوده است و سود سپرده ها را هم بانک ها نمی توانند با توجه به نرخ تورم بالا در کشور، کاهش دهند. بنابراین بانکها تا حدی می توانند قیمت تمام شده پول را پایین بیاورند و اختیار تعدادی از مولفه های کاهش قیمت در دست آنان نیست. برخی مدیران بانک ها گفته اند که قیمت تمام شده پول در بانکهای دولتی ایران حدود ۱۳ تا ۱۵ درصد و در بانک های خصوصی با توجه به هزینه های آنها و جذابیت های هزینه بری که برای جذب مشتری باید داشته باشند، تا ۲۱ درصد هم می رسد.

در چند سال اخیر، سامانه های اینترانتی (شبکههای داخلی رایانهای) و اینترنتی توانسته اند صنعت بانکداری ایران را بهبود بسیاری بخشند و به کاهش هزینه های خدمات بانکی کمک بسیاری برسانند. طبق تحقیقی که در سال ۱۳۸۵ با همکاری بانک ملی و موسسه مطالعات و پژوهشهای بازرگانی صورت گرفت، مشخص شد که اگر مدت زمان لازم برای انجام هر تراکنش در بانک ملی به روش سنتی ۱۰۰ نفر دقیقه باشد، این زمان در صورت استفاده از روش های اینترانتی ۲۵ تا ۵۱ نفر دقیقه و در صورت استفاده از روش های اینترنتی ۱ نفر دقیقه خواهد بود. بنابراین متوسط بهای تمام شده خدمات بانکی، با توجه به حجم اسناد مربوط به هر خدمت در بانکداری سنتی و نیمه مکانیزه تقریبا ۲ برابر هزینه تمام شده در بانکداری اینترانتی است. همچنین مقایسه دو سیستم بانکداری سنتی و نیمه مکانیزه با بانکداری اینترنتی، بیانگر این حقیقت است که بهای تمام شده هر تراکنش در بانکداری سنتی و نیمه مکانیزه، بیش از ۱۰۰ برابر هزینه تمام شده هر تراکنش در بانکداری اینترنتی است.

بانکهای خصوصی به استفاده از روشهای نوین بانکداری الکترونیک بیشتر علاقه نشان داده اند. این بانکها در سالهای اخیر، برای استفاده از پدیده هایی مثل پول دیجیتالی، چک الکترونیکی، کیف پول الکترونیکی، امضای دیجیتالی در بستر موبایل بانک ها و اینترنت بانک ها، با یکدیگر رقابت می کنند و برنامه های پژوهشی و اجرایی فراوانی در زمینه کاربرد این ابزار در بانکداری ایران دارند. اما همچنان مشکلاتی از جمله مسایل امنیتی و ضریب نفوذ وسایل نوین الکترونیکی، وجود دارد که مانع گسترش مویرگی این امکانات در مناطق دور از مرکز کشور میشود.

آیا بانکها باید سرمایه گذاری کنند؟

معمولا بانکهای ایران شرکت هایی تاسیس می کنند که در آن، مستقیما مشغول فعالیت های اقتصادی می شوند. در اقتصادهای پیشرفته دنیا، بانکها به دو شاخه کلی بانک های تجاری و بانک های سرمایه گذاری تقسیم می شوند؛ بانک تجاری یک موسسه مالی است که به کسب و کارها، سازمانها و افراد، خدماتی را ارایه می کند. این خدمات همان قدر که شامل حساب های بانکی جاری، پسانداز و سپرده می شود، وام دادن به کسب و کارها را نیز در بر می گیرد. یک بانک تجاری، بانکی تعریف می شود که کسب و کار عمده آن پرداختن به حساب های بانکی و وامها است. اما بانک سرمایه گذاری یک بانک با طیف وسیعی از خدمات ویژه به شرکت ها و سرمایه گذاران بزرگ است که شامل تضمین کردن و حمایت از اوراق بهادار، دیگر انواع افزایش سرمایه، ادغام و تصاحب شرکت ها، تجارت در بازار سرمایه، مشاوره مدیریتی، تحقیق و سرمایه گذاری در خرید سهام شرکت ها می شود. کسب و کار بانک های تجاری در مقایسه با فعالیت ناپایدار بانک های سرمایه گذاری، نسبتا با خطر کمتری مواجه است. عملکرد بانک های تجاری خیلی زیاد به رشد اقتصادی و میزان برداشت از حساب های بانکی وابسته است در حالی که عمکرد بانکهای سرمایهگذاری به اندازه قابل توجه به عملکرد بازار سهام بستگی دارد.

در برخی کشورها، بانک های تجاری و بانکهای سرمایه گذاری به صورت قانونی از هم جدا شده اند؛ برای مثال، در ایالات متحده آمریکا، قانونی مصوب سال ۱۹۳۳، بانک های تجاری را وارد شدن به حوزه فعالیت های بانک های سرمایه گذاری و کسب و کار بیمه ممنوع کرد. این قانون گذاری پاسخ مقامات آمریکایی به سقوط وال استریت در سال ۱۹۲۹ – رکود بزرگ- بود که در آن جا ادعا شد سفتهبازی عظیم بانک ها با اوراق بهادار دلیل سقوط بوده است. قانون گذاری مشابهی در سال ۱۹۴۸ در ژاپن انجام شده بود. اما مرز جدایی بین بانک های تجاری و بانک های سرمایه گذاری، در سال های بین ۱۹۹۰ تا ۲۰۰۷ که دوره آزادسازی مالی و جهانی شدن بود، مدام کمرنگ تر شده است. از سالهای ۸-۲۰۰۷ که بحران بانکی در غرب رخ داد، تعداد کمی از بانک هایی که فقط بانک سرمایه گذاری هستند، باقی ماندهاند و بقیه در بانکهای تجاری ادغام شده اند.

اما مشکل بزرگی که بانکهای ایرانی به وجود آوردهاند، این است که آنها خود وارد بازار کار می شوند و در بسیاری از حوزههای اقتصادی و تولیدی، دست به فعالیت اقتصادی می زنند. برخی از کارشناسان میگویند که بانکها حق ندارند به طور مستقیم در فعالیت های اقتصادی شرکت کنند چون این امکان وجود دارد که در این فعالیتها زیان کنند و سرمایه بانک ها که از منابع مردم و جامعه است، از بین برود. در حقیقت، وظیفه اصلی بانک های ایران که تقریبا همه بانک های تجاری هستند، تامین منابع مالی بنگاههای اقتصادی است نه این که خود در سرمایهگذاری ها شرکت کنند.

فعالیت های اقتصادی غیر مرتبط با امور بانکداری نزد بانکهای ایرانی، در دو سال اخیر به اوج خود رسیده بود. حتی کار به جایی رسید که در بحران ارزی سال ۹۰ و ۹۱، بانکهای خصوصی دست به نوعی احتکار ارز زدند. در اواخر مهر ماه امسال، عباس شاکری، اقتصاددانی که رییس دانشکده اقتصاد دانشگاه علامه طباطبایی هم است، گفت که «در بحرانهای ارزی در طول بیش از یک سال گذشته، بانکها به دلالان ارزی تبدیل شدند به طوری که انگار برای چنین روزهایی تاسیس شده بودند». او گفت: «به محض این که اقتصاد با کاهش منابع ارزی روبهرو شد، همه به معامله ارز روی آوردند به گونهای که موسسات مالی و بانکهای خصوصی وارد بازار شدند و این ادعا را میتوان از نتایج مالی و سودهایی که از این بانکها در سازمان بورس اعلام میشود اثبات کرد.» بسیاری از نهادهای دیگر نیز این ماجرا را تایید کردهاند. حتی در اوج بحران ارزی، کمیسیون ویژه حمایت از تولید ملی مجلس، گزارشی رسمی از بحران ارایه کرد و در آن، یکی از موارد سوء مدیریت بانک مرکزی در بحران ارزی را «تعدد موسسات مالی و اعتباری و حتی صرافیهای بانکها و تلاش این موسسات به همراه سایر عواملی که تلاش کردهاند برای حفظ ارزش دارایی های خود، داراییهای ارزی را به سبد داراییها و سهام (پورتفوی) خود اضافه نمایند» دانست.

بانک های ایرانی در مقایسه با بانک های اقتصادهای قوی

مقایسه تعداد بانک ها در کشورهای مختلف در سال ۲۰۱۰ حکایت از این دارد که در آمریکا ۹۴۴۱ بانک، ترکیه ۶۲ بانک، ژاپن ۲۰۳ بانک، آلمان ۲۴۰۰ بانک، عربستان ۲۳ بانک (۱۲ بانک داخلی و ۱۱ بانک خارجی) و در ایران ۲۴ بانک وجود داشته است. اگر تعداد بانک ها را به تولید ناخالص داخلی تقسیم کنیم، به یک شاخص قابل مقایسه خواهیم رسید که بر این اساس، نسبت تولید ناخالص داخلی به تعداد بانکها در آمریکا ۱.۵۲ است؛ یعنی بابت هر ۱.۵ میلیارد دلار تولید ناخالص داخلی در آمریکا، یک بانک وجود دارد اما در ایران این رقم یک بانک برای هر ۱۴.۸ میلیارد دلار است. بنابراین نگرانی از زیاد بودن تعداد بانک های خصوصی کشور که هر از گاهی مطرح می شود، نمیتواند چندان قابل توجیه باشد و حتی می توان گفت که تعداد بانک ها بسیار کم است.

از سوی دیگر، وقتی به متوسط سرمایه پایه هر یک بانک های برتر می پردازیم، متوجه یکی دیگر از ضعفهای سیستم بانکی کشور می شویم؛ متوسط سرمایه پایه بانکهای برتر کشور در مقایسه با کشورهای رقیب و کشورهای مطرح دنیا، جایگاه پایینی دارد. به عبارت دیگر، بانکهای ایران از نظر میزان سرمایه کوچک هستند. همچنین هزینه هایی که به نظام بانکی تحمیل می شود، هزینه پول یا تجهیز منابع را برای نظام بانکی بالا میبرد. برخی از مقررات هزینهزا عبارتند از تعیین دستوری نرخ بهره، الزام بانکها به سهمیهبندی اعطای تسهیلات، بالا بودن میزان سپرده قانونی نزد بانک مرکزی و نسبت پایین کفایت سرمایه در مقایسه با استانداردهای جهانی. درباره میزان سپرده قانونی بانکها هم باید گفت که این مبلغ در ایران بیش از دو برابر متوسط دنیا است؛ در اقتصادهای پیشرفته این رقم بین ۵ تا ۵.۵ درصد است اما در ایران در ابتدای سال جاری ۱۲ درصد و مازاد سپرده قانونی از این بابت ۱۶.۸ هزار میلیارد تومان بوده است که رقم بسیار بالایی برای اقتصاد ایران محسوب می شود.

منبع: خبرآنلاین